- Как рассчитать земельный налог самостоятельно: примеры расчета

- Земельный налог: что это такое

- Как начисляется земельный налог: основные принципы расчета

- Какие документы необходимы для расчета земельного налога?

- Пример расчета земельного налога для жилого участка

- Пример расчета земельного налога для коммерческого участка

- Как узнать ставку земельного налога в своем регионе

- Нюансы расчета земельного налога для иных категорий земельных участков

Земельный налог – это одно из важных налоговых обязательств, возникающих у собственников земельного участка. Он начисляется на базе стоимости земельного участка и размера ставки налога. Расчет земельного налога является довольно сложной процедурой, требующей знаний идеологии налогообложения и соблюдения соответствующих норм и законодательства.

Как рассчитать земельный налог самостоятельно? Все зависит от особенностей региона и текущих налоговых законов. Обычно для расчета земельного налога необходимо знать стоимость земельного участка, его кадастровую стоимость или расчетную стоимость, региональную ставку налога и коэффициенты регулирования.

Примеры расчета земельного налога могут помочь вам разобраться с этой процедурой и ориентироваться в соответствующих формулах и значениях. С помощью примеров вы сможете изучить особенности расчета земельного налога для разных типов земель и различных ситуаций, а также узнать, какие документы и данные необходимы для правильного заполнения налоговой декларации.

Как рассчитать земельный налог самостоятельно: примеры расчета

Земельный налог представляет собой налог, который начисляется на собственников земельных участков. Правильный расчет этого налога важен для избежания штрафов и непредвиденных финансовых потерь. В этой статье представлены примеры расчета земельного налога, которые помогут вам разобраться в этом процессе.

Для расчета земельного налога необходимо учитывать несколько факторов. Во-первых, стоимость земельного участка, которая определяется на основе его кадастровой стоимости. Во-вторых, категорию земли, такую как сельскохозяйственная или населенного пункта. В зависимости от категории, коэффициенты кадастровой стоимости и ставки налога могут различаться.

Пример расчета земельного налога для сельскохозяйственного участка:

- Определите кадастровую стоимость земельного участка.

- Умножьте кадастровую стоимость на коэффициент учета категории земли (обычно для сельскохозяйственных участков этот коэффициент равен 0,7).

- Полученную сумму умножьте на ставку налога (ставка определяется муниципальными органами власти и может варьироваться от года к году).

Пример расчета земельного налога для участка в населенном пункте:

- Определите кадастровую стоимость земельного участка.

- Умножьте кадастровую стоимость на коэффициент учета категории земли (для земель в населенных пунктах этот коэффициент обычно равен 1).

- Полученную сумму умножьте на ставку налога.

После проведения всех необходимых расчетов полученная сумма будет представлять собой размер земельного налога, который следует уплатить. Важно отметить, что ставки налога и коэффициенты учета категории земли могут изменяться, поэтому для точного расчета всегда проверяйте актуальные данные в муниципальных органах власти.

Земельный налог: что это такое

Земельный налог — это один из видов налогов, который начисляется и уплачивается за право на пользование землей. Он является обязательным для всех земельных участков, расположенных на территории страны. Как правило, налог начисляется в зависимости от площади земельного участка, его местоположения, а также от землепользования.

Земельный налог является важным источником доходов местного бюджета и используется для финансирования различных муниципальных нужд, например, поддержки социальной инфраструктуры, развития транспортной и энергетической системы, озеленения и благоустройства территории.

Как рассчитать размер земельного налога? Для этого необходимо знать коэффициенты, которые устанавливаются для разных категорий земельных участков. Также следует учитывать стоимость земли, которая определяется в соответствии с законодательством и может меняться от региона к региону. Для более точного расчета налога рекомендуется обратиться в налоговую инспекцию или использовать специальные онлайн-калькуляторы.

Как начисляется земельный налог: основные принципы расчета

Земельный налог – это обязательный платеж, начисляемый государством с владельцев земельных участков в соответствии с установленными законодательством правилами. Налоговая база для расчета земельного налога определяется на основе кадастровой стоимости земельных участков, которая устанавливается органами государственной власти.

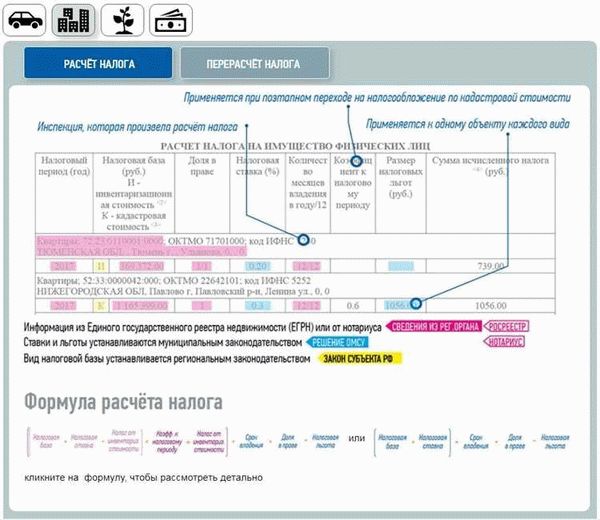

Начисление земельного налога осуществляется следующим образом. Сначала определяется ставка налога, которая указывается в процентах от кадастровой стоимости земли. Затем стоимость земельного участка умножается на соответствующую ставку, что позволяет определить сумму налогового платежа.

Расчет земельного налога может быть разным в зависимости от множества факторов. Например, ставка налога может отличаться в зависимости от категории земли: сельскохозяйственной, промышленной, жилой и т.д. Кроме того, величина налогового платежа может зависеть от площади земельного участка, его локации, наличия объектов недвижимости и других параметров.

Для удобства расчета земельного налога создаются специальные таблицы, в которых указаны ставки налога в зависимости от различных факторов. Также для более точного расчета земельного налога используются специальные коэффициенты, учитывающие изменения рыночной стоимости земли и инфляцию.

Какие документы необходимы для расчета земельного налога?

Расчет земельного налога может быть выполнен самостоятельно, однако для этого необходимы определенные документы.

Во-первых, необходимо иметь документы, подтверждающие право собственности или иной правовой статус на земельный участок. Это могут быть: свидетельство о праве собственности на земельный участок, договор аренды, договор долевого участия и т. д. В зависимости от вида правового статуса участка, налоговая ставка может быть различной.

Во-вторых, необходимо знать площадь земельного участка. Для этого можно использовать план земельного участка или кадастровый паспорт.

Кроме того, необходимо знать категорию земельного участка. Категория земли может влиять на налоговую ставку. Обычно категория земельного участка указывается в документах о праве на землю или в решении о категории земли, выданном органом местного самоуправления.

Также для расчета земельного налога может потребоваться информация о наличии особых условий использования земельного участка, например, наличие на участке леса, водоема или других объектов природных ресурсов.

Документы, необходимые для расчета земельного налога, могут быть разными в зависимости от региона и вида земельного участка. Поэтому перед началом расчета рекомендуется обратиться в налоговую службу или консультироваться с юристом, чтобы узнать полный перечень необходимых документов и правил расчета налога в вашем конкретном случае.

Пример расчета земельного налога для жилого участка

Земельный налог — это обязательный платеж, начисляющийся на владельцев земельных участков. Как правило, земельный налог начисляется от кадастровой стоимости земли, которая определяется органами государственной власти.

Для расчета земельного налога для жилого участка, необходимо знать кадастровую стоимость земли и коэффициенты, влияющие на ее размер. Коэффициенты включают в себя зону расположения участка, его вид разрешенного использования, категорию земель и другие параметры.

Пример расчета земельного налога для жилого участка выглядит следующим образом:

- Определите кадастровую стоимость вашего участка, обратившись в органы государственной власти.

- Определите коэффициенты, влияющие на размер налога, на основе зонирования участка, его назначения и других факторов.

- Умножьте кадастровую стоимость на коэффициенты для определения базы налогообложения.

- Примените ставку налога, которая устанавливается местными органами власти, к базе налогообложения.

Таким образом, земельный налог для жилого участка можно рассчитать, умножив кадастровую стоимость на коэффициенты и применив ставку налога. Размер налога будет зависеть от региона и конкретных параметров вашего земельного участка.

Пример расчета земельного налога для коммерческого участка

Земельный налог – один из множества налогов, которые начисляются гражданам и предприятиям каждый год. В данном случае мы рассмотрим пример расчета земельного налога для коммерческого участка. Налог на коммерческую землю начисляется владельцам таких участков, на которых расположены объекты недвижимости, предназначенные для коммерческой деятельности.

Как рассчитать земельный налог для коммерческого участка? Для этого необходимо знать ставку налога и кадастровую стоимость земельного участка. Ставка земельного налога устанавливается муниципальными органами власти и может различаться в зависимости от региона и вида использования земли. Кадастровая стоимость участка определяется органами Росреестра на основе его площади, расположения и прочих факторов.

Пример расчета земельного налога для коммерческого участка:

- Пусть ставка налога на коммерческую землю составляет 0,1%.

- Кадастровая стоимость участка составляет 1 000 000 рублей.

- Рассчитаем сумму налога, умножив ставку налога на кадастровую стоимость: 0,1% * 1 000 000 = 1 000 рублей.

Таким образом, владелец коммерческого участка должен будет заплатить 1 000 рублей в качестве земельного налога в данном примере.

Как узнать ставку земельного налога в своем регионе

Земельный налог является обязательным платежом, который начисляется на владельцев земельных участков и объектов. Каждый регион России имеет свою ставку земельного налога, которая определяется местными налоговыми органами.

Чтобы узнать ставку земельного налога в своем регионе, необходимо обратиться к местным налоговым органам. Для этого можно обратиться в налоговую инспекцию, в которой зарегистрирован ваш участок или объект.

Информацию о ставках земельного налога также можно найти на официальных сайтах налоговых органов региона. На сайтах часто предоставляется возможность поиска по региону и вводу параметров, чтобы получить актуальную информацию о ставках и способах расчета земельного налога.

Основным критерием, который влияет на ставку земельного налога, является кадастровая стоимость земельного участка или объекта. Кадастровая стоимость определяется в соответствии с законодательством и принимается во внимание при расчете налога.

Кроме того, ставка земельного налога может зависеть от категории земельного участка или объекта, а также от особенностей регионального законодательства. Поэтому рекомендуется обращаться за конкретной информацией к налоговым органам своего региона.

Нюансы расчета земельного налога для иных категорий земельных участков

Земельный налог — это обязательный платеж, который взимается с владельцев земельных участков. Представляет собой налоговую ставку, которая начисляется на основании установленных правил и параметров.

Как и все налоги, земельный налог также имеет свои особенности в расчете и начислении. При этом важно учитывать нюансы, которые возникают для разных категорий земельных участков.

Для расчета земельного налога необходимо учитывать следующие факторы:

- Площадь участка: налоговая ставка может быть зависима от площади земельного участка. Чем больше площадь, тем выше ставка.

- Месторасположение: налоговая ставка может различаться в зависимости от региона или населенного пункта, в котором находится участок.

- Целевое назначение: разные категории земельных участков (сельхозугодья, леса, промышленные площадки и др.) могут иметь разные ставки налога.

Таким образом, предварительно необходимо определить категорию земельного участка и узнать соответствующую налоговую ставку.

Примером различных категорий земельных участков может служить следующий список:

- Сельскохозяйственные угодья;

- Земли промышленного назначения;

- Участки под жилую застройку;

- Территории для строительства и эксплуатации коммунальной инфраструктуры;

- Лесные участки и др.

Исходя из категории участка и его характеристик, можно рассчитать соответствующую налоговую ставку и определить сумму земельного налога для данного участка.

Таким образом, для правильного расчета земельного налога необходимо учесть все особенности, которые связаны с категорией земельного участка, его площадью, месторасположением и целевым назначением. Только при учете всех этих факторов можно получить точный результат и избежать возможных проблем при уплате налога.